Osoby legalnie zatrudnione w Niemczech mogą ubiegać się o zwrot podatku w sytuacji, gdy opłacony podatek od wynagrodzenia okazał się wyższy, niż początkowo zakładał pracodawca. Na wstępie warto zaznaczyć, że rozliczenie podatkowe z Niemiec jest możliwe nawet na cztery lata wstecz, a zatem być może wciąż masz szansę uzyskać przynależący Ci zwrot podatku z Niemiec. W tym miejscu znajdziesz kompendium wiedzy, w którym poruszamy wszystkie najważniejsze kwestie związane z rozliczaniem podatkowym z Niemiec w Polsce.

Czy istnieje obowiązek rozliczania się z podatku w Niemczech?

Co ciekawe, rozliczenie podatku z Niemiec nie jest obowiązkowe dla wszystkich osób, które w ostatnich latach były legalnie zatrudnione w tym kraju. Jest to czynność dobrowolna, chyba że zachodzi jeden z następujących warunków: podatnik przynależy do trzeciej lub szóstej grupy podatkowej, jest emerytem lub rencistą, posiada nadany numer identyfikacji podatkowej lub steuerfreibetrag, posiada zarejestrowaną działalność gospodarczą na terenie Niemiec lub pobiera dowolne świadczenia w tym kraju, posiada meldunek na terenie Niemiec, stosunek pracy powyżej 183 dni oraz dochód powyżej kwoty wolnej od podatku (na rok 2021 kwota wolna od podatku w Niemczech wynosi 9744 EUR) Ponadto, obowiązek rozliczenia podatkowego w Niemczech zachodzi także w sytuacji, gdy żaden z powyższych warunków nie jest spełniony, ale urząd skarbowy wezwał pisemnie do tego obowiązku. Wówczas, niezastosowanie się do wezwania może skutkować surową karą finansową.

Jak prawidłowo obliczyć zwrot podatku z Niemiec w Polsce?

Chociaż rozliczenie podatku z Niemiec w wielu sytuacjach jest dobrowolne, zawsze warto zdecydować się na załatwienie formalności z niemieckim urzędem skarbowym. Dlaczego? Ponieważ tylko w ten sposób podatnik może otrzymać przynależny mu zwrot podatku z Niemiec. Rodzi się jednak pytanie, jak prawidłowo załatwić wszystkie formalności. Istnieją dwa sposoby. Pierwszy z nich to systematyczne postępowanie krok po kroku – należy sprawdzić, jakie terminy przewidują niemieckie urzędy skarbowe, jakie dokumenty są niezbędne, a także jak je wypełnić, aby uniknąć błędów. Pod uwagę należy wziąć także ewentualne ulgi podatkowe. Co ważne, rozliczenie podatku z Niemiec jest możliwe na kilka sposobów, a co za tym idzie, na wstępie warto sprawdzić, który z nich będzie optymalny.

Istnieje także inny sposób na uregulowanie kwestii z niemieckim urzędem skarbowym. Jest nim skorzystanie z usług profesjonalnych firm świadczących usługi w zakresie doradztwa podatkowego. Specjaliści takiej firmy mogą Cię reprezentować przed niemieckim urzędem skarbowym i jako pełnomocnicy załatwiać wszelkie formalności w Twoim imieniu. W ten sposób, zwrot podatku z Niemiec możesz uzyskać dużo szybciej, oszczędzając zarówno czas, jak i również nerwy.

Zwrot podatku z Niemiec – o jakich terminach należy pamiętać?

Rok podatkowy w Niemczech jest zbieżny z rokiem kalendarzowym, a zatem rozpoczyna się 1 stycznia, a kończy 31 grudnia. Warto także pamiętać, że w tym kraju rozliczenie podatkowe można załatwić nawet na cztery lata wstecz, co zwiększa szanse na zwrot podatku z Niemiec. O jakich terminach powinni pamiętać polscy podatnicy załatwiający rozliczenie z Niemiec?

- Do 31 lipca roku, który następuje po roku podatkowym, należy złożyć komplet dokumentów potrzebny do tego, aby załatwić rozliczenie podatkowe z Niemiec. Termin ten dotyczy osób, które mają obowiązek rozliczenia się. Jeśli podatnik nie rozliczył się w obowiązującym terminie, urząd skarbowy może wezwać do załatwienia sprawy i wyznaczy ostateczny termin na rozliczenie.

- Jeśli natomiast chcesz rozliczyć się za rok 2018, dokumenty powinieneś złożyć do 31 grudnia 2022 roku.

- Jeśli podatnik zobowiązany do złożenia rozliczenia korzysta z usług profesjonalnego pełnomocnika. Termin na rozliczenie zostaje wydłużony ostatecznie do 28 lutego roku następnego.

- W przeciągu od 3 do 6 miesięcy otrzymasz przynależny Ci zwrot podatku z Niemiec.

Pod tym względem prawo niemieckie jest zatem dosyć elastyczne i idzie podatnikom na rękę. Jeśli otrzymasz od Urzędu Skarbowego wezwanie do rozliczenia podatkowego z wyznaczoną datą, pamiętaj, że nie wywiązując się z tego obowiązku, możesz zostać ukarany grzywną – pierwsza kara wynosi 200 euro, następne wzrastają wraz ze zwłoką złożenia rozliczenia.

Rodzaje rozliczeń podatkowych w Niemczech

W Niemczech istnieją dwa typy wyliczeń dla obowiązku podatkowego – ograniczone oraz nieograniczone. Kryterium wyboru jednego z nich to przede wszystkim czas pracy w Niemczech. Jeśli podatnik pracował nie więcej niż 183 dni w roku, wówczas obowiązuje go rozliczenie podatkowe ograniczone. Jeśli natomiast czas pracy był dłuży niż 183 dni, wówczas konieczne będzie rozliczenie podatkowe nieograniczone. Poniżej znajdziesz szczegółowe informacje o obu tych rozliczeniach.

Rozliczenie podatkowe ograniczone

Rozliczenie podatkowe ograniczone to obowiązek podatkowy odnoszący się do osób, które legalnie pracowały na terenie Niemiec nie więcej, niż 183 dni. W tym przypadku nie ma możliwości wspólnego rozliczenia ze współmałżonkiem.

Rozliczenie podatkowe nieograniczone

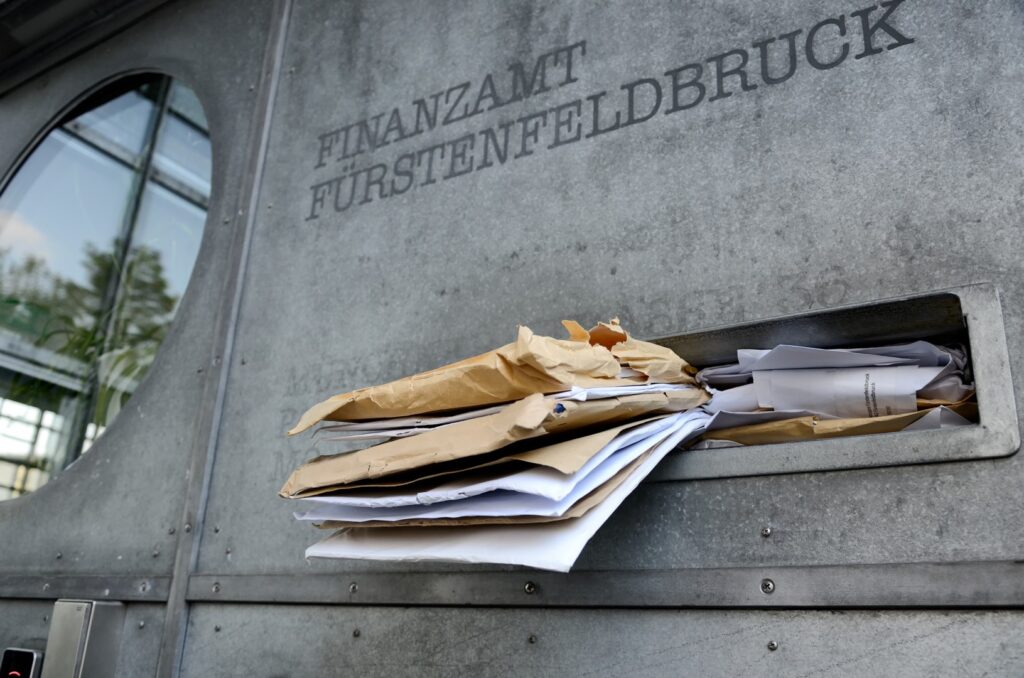

Bardziej opłacalne jest nieograniczone rozliczenie podatkowe z Niemiec, które umożliwia uwzględnienie w rozliczeniu wszelkich ulg podatkowych, jak chociażby ulga związana z kosztami utrzymania czy dojazdami do pracy. Osoby, które chcą skorzystać z takiej ulgi, są zobowiązane do zbierania i przechowywania wydawanych paragonów i faktur, ponieważ to na ich podstawie Finanzamt może weryfikować zasadność zastosowania ulg. Rozliczenie podatkowe nieograniczone obowiązuje w przypadku osób, które mają miejsce zamieszkania na terenie Niemiec lub zwykłe miejsce pobytu , przez co należy rozumieć możliwość udokumentowania przynajmniej 183 dni pobytu na terenie Niemiec w roku rozliczeniowym. Dla osób, które nie spełniają obu powyższych warunków, niemiecki ustawodawca przewiduje tzn. uznanie pracownika za podatnika nieograniczonego, który spełnia jeden z warunków: dochody niemieckie stanowią minimum 90% dochodów ogólnych, lub dochody uzyskane poza terytorium Niemiec nie przekraczają połowy niemieckiej kwoty wolnej od podatku. Status podatnika nieograniczonego oznacza, że zwrot podatku z Niemiec jest odpowiednio wyższy, a wszystko za sprawą licznych ulg.

Jakie dokumenty są potrzebne do rozliczenia podatkowego z Niemiec w Polsce?

Szybkie i prawidłowe rozliczenie podatkowe z Niemiec jest możliwe na podstawie kompletu dokumentów wymaganych przez Urząd Skarbowy. Tak naprawdę to kluczowa kwestia dla osób, które chcą otrzymać należny im zwrot podatku z Niemiec. Jakie dokumenty są niezbędne do tego, aby poprawnie i w krótszym czasie uzyskać odpowiedni zwrot?

- Zaświadczenie UE/EOG – jest to zaświadczenie o dochodach uzyskanych w Polsce lub innych krajach UE. Powinno być podbite przez polski urząd skarbowy,

- Lohnsteuerbescheinigung – jest to karta podatkowa, w której zawarto informacje o zarobku wystawianym przez jednego pracodawcę. Jeśli nie masz możliwości uzyskania